中国医药电商简史:阿里健康们的蝶变

2022年,对于中国的医药电商来讲,是继古开今、承前启后的一年。

9月初,《药品网络销售监督管理办法》(下称“办法”)宣告落地,药品网售的合规指引和要求更加明确,也给处方药的线上流通正式盖上了一枚“合法”的印章。医药电商是整个互联网医疗的业务大头,而处方药又是整个药品销售的重心。

在过去十几年里,政策制定和参与者围绕“处方药网售”开展了一次又一次的政策博弈,以至于这种行为一度徘徊在监管红线附近。随着这次前后制定时间超过两年的《办法》落地,医药电商企业的处方药销售彻底告别“混沌时代”。

然而,即使是在此前“不确定”的行业环境里,以阿里健康为代表的本土医药电商企业,也交上了令人满意的答卷:过去一个财年,阿里健康集团总收入205.8亿,其中阿里健康大药房自营业务收入达179.1亿,处方药业务增长105.2%。

这样的业绩背后,一部分原因是新冠疫情带来大众的医药消费由线下向线上转变,但更多是电商这种不算新的交易场景,越来越向医药这一传统领域渗透:在阿里健康大药房下过单的一年有1.1亿人,天猫健康平台(天猫医药馆)年度消费用户超过2.8亿,而支付宝医疗健康频道年度活跃用户达到了6.9亿——数以亿计的中国人都在线上探索更便捷的健康生活管理方式。

数据的背后,是中国医药电商行业在历经政策和市场变迁之后,几家头部公司多年如一日的坚守,他们或脱胎于流通机构,或诞生于互联网领域,但都在健康中国2030的大规划之下,尝试用互联网去嫁接医药工业,来助力这个规划能更早一步实现。

有趣的是,前些年各大医药电商平台的首页上,基本都是保健品、感冒药和成人用品三大类,医药电商更多是“医药快消品电商”。

但是根据中康科技和阿里健康研究院9月15日联合发布的《2022线上用药趋势白皮书》,过去几年里,整个中国的医药电商用户购买行为发生了很大变化,线上购药需求多元,慢病用药等订单快速上涨。

在大洋彼岸的美国,因为采用了完全的医药分开的管理体制,CVS、Walgreens这样的实体药店巨头,比较早地踏上互联网的步伐。

而中国,因为医疗体制的一些历史遗留问题,医药分离还在路上。但中国有着更大的人口基数以及更不均衡的医疗资源分布,这也意味着中国的医药电商企业们,能做的以及需要做的,会更多。

从阿里健康大药房杭州塘栖仓送出的药品包裹

-01- 从迷茫到成熟

医药电商行业发展离不开两个关键词:“流量”和“处方药”。这两者,又同医改政策息息相关。

1998年,上海第一医药开设了“网上药店”,但由于当时政策禁止药品网络销售而不得不很快关闭。

2005年12月1日,当时的国家食药监局实施《互联网药品交易服务审批暂行规定》,医药零售连锁企业可以在线上销售OTC。京卫大药房由此成为中国第一家获得网上药店经营许可的企业。

但传统零售连锁药店大多缺乏流量资源,很难做大规模,遑论形成影响。网售处方药这一关键脉络不打通,更是形成了对整个医药电商行业的绝对制约,占药品市场总额绝大部分的处方药难以流向线上。

多年来,处方药网售议题,一直横亘在监管和医药电商企业之间。不仅如此,很多与医药电商相关的政策,也一度处于混沌状态。

到了2012年,以阿里为代表的大型互联网平台,入局医药电商。当年2月,天猫医药馆正式运营,但只能采取交易跳转到拥有合法资质的网上药店的方式。

2014年,国家第一次将互联网第三方平台的药品零售试点资质给到三家企业,阿里收购其中一家并诞生了阿里健康这个企业。

两年后,三家互联网第三方药品零售平台曾经被叫停。也是在这一年,阿里健康收购了位于广州的五千年医药连锁,开启自营的阿里健康大药房业务。

监管的核心抓手是“资质问题”。网售处方药的资质主体讨论从最开始的电商平台,到后面的药店,再到后面可以开“电子处方”的互联网医院,几经易手,但每次刚提出不久就被叫停。

政策的反复带来的是从业者的迷茫。据一位医药电商从业人士回忆:“那几年,手里的处方药,往往今天一个政策下来,就可以挂网展示,但第二天又不让售卖了。”

好在这种举棋不定的监管趋势之下,国内的几个医药电商平台也都在默默坚持,运营和技术上都有着一定的积累。政策也终于在2018年之后开始松口,在《互联网诊疗管理办法(试行)》和新修订的《药品管理法》里,都有一些对网售处方药宽松的迹象。虽然没有明确表示大力支持,但总归是给这个有着天然监管壁垒的行业一丝稳步发展的空间。

在这个过程中,大型线下连锁药店从反对到拥抱,纷纷入驻电商平台;曾经的第三方平台经过一番合纵连横,逐渐形成以阿里和京东等为行业代表的格局。此外,其他一些医药电商企业,以及一些配送企业,共同构成了中国的医药电商行业版图。

需求侧也在慢慢变化。

处方药的来源是制药公司,应用是医院的医生处方笺。起初,制药公司没有太多的积极性走电商平台这一渠道。但医院开着终究是为了服务患者,医药电商平台也开始借助流量优势,尝试去打通患者-医院这一渠道,从“成人&保健品经销商”向真正的药品零售平台发展。

换言之就是,医药电商平台,到底能给患者提供什么价值?

阿里健康们已经在慢病用药等领域找到答案——它们在极大地提升了药品可及性,同时也在改善患者用药依从性。

自2009年全民医保落地之后,因为有了医保的覆盖,再加上消费水平的提升,全体中国人对健康的需求上升了档次。以高血压、糖尿病、哮喘等慢性疾病的生活质量改善,成为医保扩容之后国民第一大亟待解决的问题。

而慢病因为对医生品牌效应要求相对较低、服务相对可控的特点,给了互联网医疗很大的发挥空间。与此同时,慢病患者群体庞大、病情延续时间长、病因复杂、无法治愈、医患交流频繁……这背后所要求的“广覆盖”与“高频次”,正好是互联网而非线下所擅长解决的问题。

在阿里健康,慢病用药2021年同比增速就远超整个药品网售增速,达到142%;而慢病用药复购用户数,增长率更是达到了187%。

为了服务慢病患者,阿里健康不仅在自营大药房推出“慢病福利计划”,还在互联网医院推出数字化慢病管理,打通了医生专家团、个性化用药指导、精准随访、同伴互助、专业患教等流程,基本涵盖了慢病患者管理的各个环节。

2020年初新冠疫情爆发以来,互联网医疗承担起大量线上问诊需求,参与保障疫情之下的就医问题。而阿里健康作为一个电商起家(而非互联网诊疗)的平台,在线上问诊和复诊等医疗服务打造上毫不手软。截至2022年3月,阿里健康签约的执业医师、执业药师和营养师近16万人,日均在线问诊30万次。仅就问诊而言,这个数字相当于为患者新增了上百座三甲医院的服务体量。

随着互联网医药平台自身的积累,叠加上监管对这一敏感领域管理方式的日渐成熟,医药电商从慢病及远程问诊上切到了制药公司-医院-患者这一体系,让互联网技术能更好地服务医药这一B2B2C的传统领域,给部分患者真正地带去便捷化和精细化。

但中国老百姓对健康的需求远不止停留在解决慢病问题之上,医药电商在历经迷茫、终向成熟之后,也有着自己更大的耕耘空间。

-02-从渠道到赋能

2016年,是医药电商突然被按下过“暂停键”的一年。那一年对于所有互联网医药平台来讲都是一个很难过去的冬天。

据一位业内人士回忆:“这背后并不是监管对医药电商态度发生了大的变化,而是在整个中国的食药审批层面上,并没有太多精力顾及网售处方药,因为有更重要的事情要做。”

“更重要的事情”指的便是自2015年药审体系变化之后高调启动的创新药改革。创新药改革一来减少了行政审批,开辟了加快审批、附条件上市等快速通道;二来提高了质量门槛,减少滥竽充数带来的低效;三来,坚持开放与国际接轨,让中国的能快速走出去,进口的能加速引进来。

这给中国的创新药领域带来了一片新的天地。但是供给和需求双增的情况下,药品的渠道端却没有发生太大的变化,顶层一直尝试从控费角度切进去,但其实有一些新的玩法,是药企需要去尝试的。

2017年,阿斯利康初尝电商业务,三年后正式成立中国数字化业务团队。2018年,赛诺菲落地了首个数字化创新中心“极创联盟”,有一块业务是牵头基层数字化医疗服务。2019年,诺华抽调一个总监级骨干成立电商业务,一年后已从一个人发展为一个部门,重磅新药可善挺(司库奇尤单抗)则是其电商业务的代表作之一。

这些外资药企的数字化业务不仅仅是多找一个线上的渠道去卖货,而是想以电商为切口,尝试新时期的医药市场品牌塑造,同时改变过去新品上市只能局限在某场会议或某个医院的窘境。

阿斯利康中国副总裁林骁曾经表示,疫情加速了医药电商的发展进程,家庭场景的处方药在线上平台得到快速发展,比如过去一提到儿童雾化可能更倾向于医院场景,但其实哮喘儿童的家庭雾化需求非常大。

除了“有着成熟市场和销售部门”的外资药企,一些商业化刚起步的本土公司,也在新品上市之时便尝试去拥抱互联网。而阿里健康作为头部医药电商平台,成了诸多药企合作最多的那一个。

去年7月,阿里健康携手罗氏制药,共建线上呼吸中心流感专科,为用户提供流感知识科普、专家答疑、用药指导等服务,此举也推动了罗氏刚刚获批的抗流感新药线上落地。今年3月,阿里健康拉着齐鲁制药办了一场线上皮肤知识科普会,以呼应后者皮肤类新药在阿里健康大药房的首发上线。

此外,盘点阿里健康参与的线上首发产品,还有阿斯利康的靶向肺癌产品、百洋的糖尿病产品、武田制药的抑酸药物、GSK的呼吸产品……与药企合作的案例多了,阿里健康也尝试去做一些整合。

去年10月,阿里健康大药房推出一项名为“新药首发扶持计划”的项目,围绕产品快速上架、患教等专向资源支持、数字化策略服务、百城冷链配送及次日达服务等四项举措,基本涵盖了药品上市后的流通环节。

一款创新药,从获批到送达患者手中,经常会受限于配送商和制药公司自身的局限,以至于中间短则几周,长则若干月的时间差。让患者能够及时用上药,让制药公司能够更高效地商业化,医药电商平台也在做一些新的尝试。

在9月15日举行的2022数字医药产业论坛上,阿里健康大药房还对外公布了四大核心能力,即趋势洞察、OTC全域数字化营销、数字化患者管理和智慧供应链能力。而这些能力,已经在助力药企破局院外市场。

商业化是一家创新药企走向大型制药公司的必经之路,但商业化团队的搭建是一场修行,需要投入大量的成本和精力。就如同研发阶段药企会寻求CRO来降低成本一样,商业化在早期也可以寻找类似于CSO(Contract Sale Organization)的机构来进行赋能。

中国的专业化CSO机构还在路上,但是覆盖广、渗透能力强的医药电商平台,正在一点点向该领域挺进。

-03-从现在到未来

2018年,在网售处方药政策沉闷许久之时,一些嗅觉灵敏的人却开始加快布局。

一家医药电商负责人这样表示:“一来药品互联网销售已经有很大的量;其二是老百姓接受程度比较高。毕竟是一件利国利民的事情,整个大势不会被否定。”

紧接着的疫情,让医药电商凭借零接触的天然优势,给大量患者起到了一波很好的教育作用,线上问诊和医药电商的渗透率不断走高。与此同时,顶层对于网售处方药的利好消息接踵而至,医药电商也迎来了一个新的发展阶段。

其实,除了“无接触配送”和“互联网零距离”之外,上述医药电商负责人提到的“利国利民”,更多是去利用互联网的“高效率”去解决中国医疗资源的分布不均。

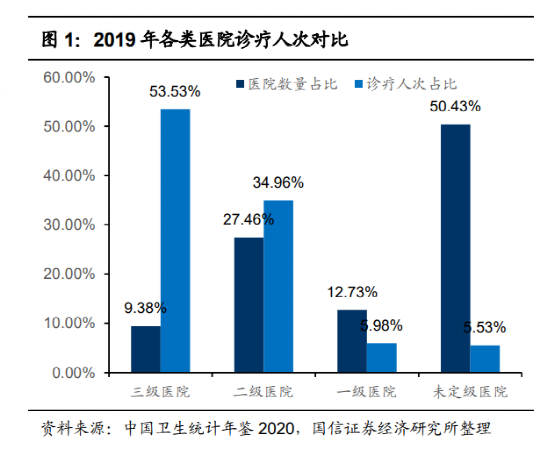

2019年,主要集中于城市地区的三级医院以9.38%的数量占比,接待了全国超过50%诊疗人次,反观乡镇、农村等基层地区,这一数字仅在5%左右。

也就是说,北上广的医院少,每天却忙得团团转,基层地区大量医疗产能闲置却仍没有病人。资源错配之下是对公平和效率的挑战:一面是医保基金捉襟见肘之下一线城市却存在的过度医疗问题,另一面是广大基层地区优质医疗资源的严重缺失。

也就是说,北上广的医院少,每天却忙得团团转,基层地区大量医疗产能闲置却仍没有病人。资源错配之下是对公平和效率的挑战:一面是医保基金捉襟见肘之下一线城市却存在的过度医疗问题,另一面是广大基层地区优质医疗资源的严重缺失。

这也催生了互联网医药发展历史上必不可少的两个推动型政策:一个是医药分开,另一个是分级诊疗。

这是医药电商的历史意义所在。

当然,在解决医疗资源分布不均的过程中,医药电商也有自己故事可讲。

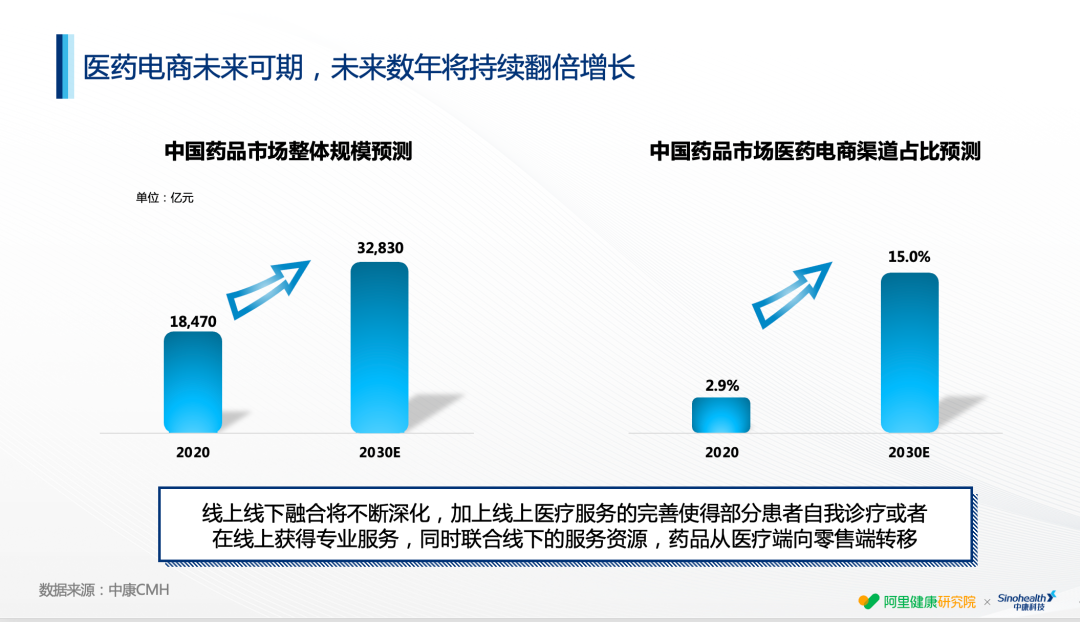

2019年中国线上药品市场规模达到390亿,但仅仅占比整个药品市场2.39%,同期美日欧的这个数字分别是30%、17%和23%,离这些成熟市场还有很长一段距离。

此外,近两年以DRGs/DIP为代表的医生薪酬改革,以及医保谈判和带量采购为首的渠道压缩政策,正在重塑整个医药流通的格局。而医药电商作为一块刚起步的新兴市场,有着更多可以承载的东西。

医药电商不是搅局者,不会去“颠覆”制药行业的某些角色方,更多的是能利用自己的“高粘度和广覆盖”和线下医药机构的“质量、服务”属性相结合,共同帮助药企和医院更好地将产品送到有需要的患者手中。

当然,还有一个很现实的问题,就是医保。

因为监管的问题,线上用药医保支付的问题始终慢于线下半拍。双通道策略落地了快一年,线下药店医保接通率达到80%,反观医药电商平台,这一数字还很骨感,目前仅在少数城市打通线上医保购药。但是,随着医保全国统一信息平台的落地,以及《药品网络销售监督管理办法》的落地,线上医保也会一步一步趋于闭合。

不管怎样,医药电商的价值正在凸显。国家药监局相关负责人就在不同场合表示:“电子商务和现代物流深入发展,已成为提高医药产品可及性的重要途径。”

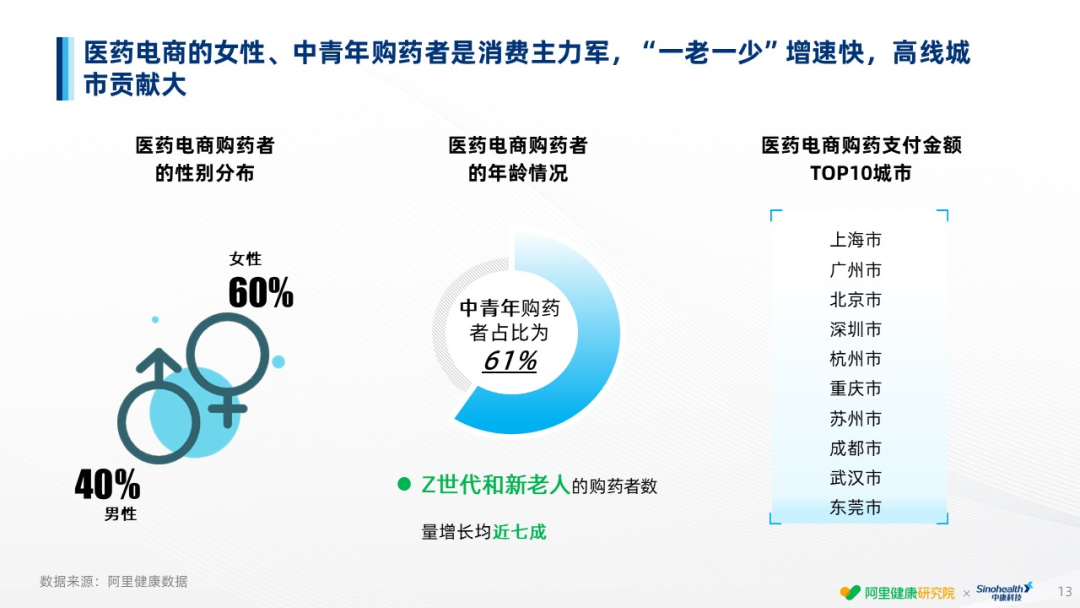

根据《2022线上用药趋势白皮书》,线上购药人群女性占到六成,中青年消费者居多,而Z世代(95后)和新老人(50岁以上)群体以近七成增长率领跑其他人群,成为线上购药“新生力量”。

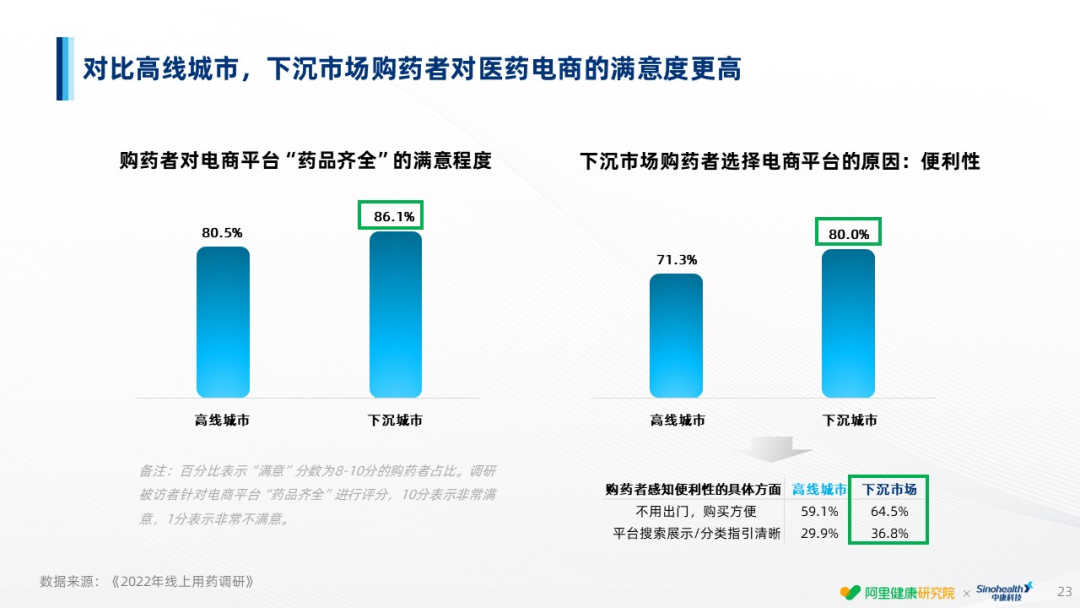

此外,阿里健康下沉市场用户数2021年同比增长约四成,超过高线城市增速。绝大多数下沉市场购药者表示,线上品类齐全、购买方便,同时在价格和专业服务方面有优势。

中康科技还预测,医药电商未来数年将持续翻倍增长,到2030年中国药品市场的线上渗透率将达到15%。以阿里健康为代表的医药电商平台,通过全方位数字化能力建设,也将为患者带来更专业的医疗和药事服务。

在中国这样一个城乡差异巨大、区域集中式的人口结构之下,医药电商能带来创新性的改变。这个趋势已经在其他消费品行业得到过证实,随着网售处方药立法的出台,未来也会在药品领域复制。

而这,也必将给整个制药工业,带来新的故事。

来源:赛柏蓝