国药、上药、华润、九州通四大药商2024上半年业绩总览

生物医药产业是我国发展战略重点,是关系国计民生和国家安全的战略性产业,是“健康中国”建设的重要基础。我国医药行业整体处于产业结构调整、科技自立自强的关键时期,从中长期来看,多层次的产业生态结构在加速构建,医药流通行业呈现稳步发展态势。

近日,国药控股股份有限公司(以下简称“国药控股”)、上海医药集团股份有限公司(以下简称“上海医药”)、华润医药集团有限公司(以下简称“华润医药”)及九州通医药集团股份有限公司(以下简称“九州通”)四大医药流通龙头企业2024年半年度报告相继发布。本文旨在对四大家财报进行深入分析,洞察医药流通行业发展趋势。

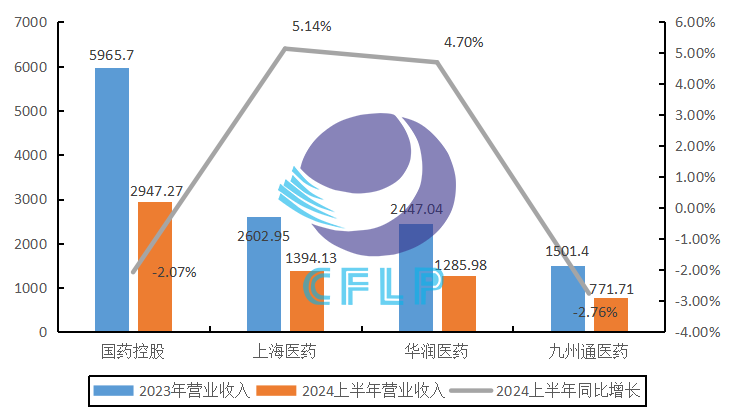

1总体营收两增两减

2024上半年,在国家政策、经济发展、人口老龄化以及生物制药技术发展等综合因素的多重驱动下,医药市场发展持续向好,但受去年同期流感、疫情等季节性疾病特定因素影响,国药控股及九州通营收出现负增长,但“4+X”的行业格局依旧不变,四大药商营收情况如下:

国药控股 分销业务稳健发展

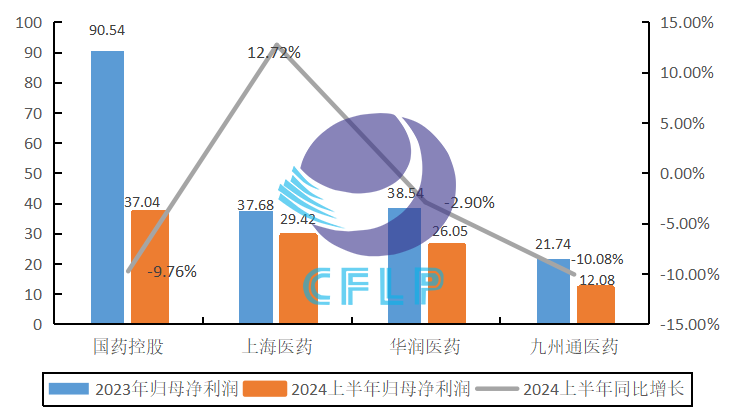

2024上半年,国药控股集团积极顺应行业发展环境,加速推进业务转型创新,营业收入达2947.27亿元人民币,同比下降2.07%,归母净利润达37.04亿元人民币,同比下降9.76%。其中国药控股着力聚焦核心重点区域,医药分销业务稳健发展,营业收入达到2264.94亿元人民币,同比增长0.47%,占集团整体收入比例为74.10%,较上年同期上升1.73个百分点。医药零售业务营业收入达到165.58亿元人民币,同比下降6.43%。

上海医药 营收利润双增长

2024年上半年,上海医药聚焦主责主业加快提升企业核心竞争力,实现营业收入1394.13亿元人民币,同比增长5.14%,实现归母净利润29.42亿元人民币,同比增长12.72%。其中:医药工业实现营业收入127.34亿元人民币,同比下降13.37%;医药商业实现营业收入1266.79亿元,同比增长7.45%。

华润医药 营收增利润降

2024年上半年,华润医药坚持创新引领、科技赋能,优化业务佈局与产品结构,采取精益管理,各板块紧密合作,推动经营业绩及核心能力稳步提升,实现营业收入1285.98亿元人民币,同比增长4.7%,公司拥有人应占溢利为26.05亿元人民币,同比下降2.9%。其中制药、医药分销、药品零售三个主要业务收入占比分别为16.5%、79.6%和3.9%。

九州通医药 营收利润双下降

2024年上半年,面对外部环境挑战及医药行业政策影响,九州通医药坚定不移推进“三新两化”战略(“新产品、新零售、新医疗、数字化和不动产证券化)。实现营业收入771.71亿元人民币,同比下降2.76%,归母净利润12.08亿元人民币,同比下降10.08%。如剔除季节性疾病因素影响,营业收入同比增长0.15%,归母净利润同比增长9.50%,仍保持稳健增长。

2024年上半年我国药商四大家营业收入及其增长率(亿元)

数据来源:企业年报

2024年上半年我国药商四大家归母净利润及其增长率(亿元)

数据来源:企业年报

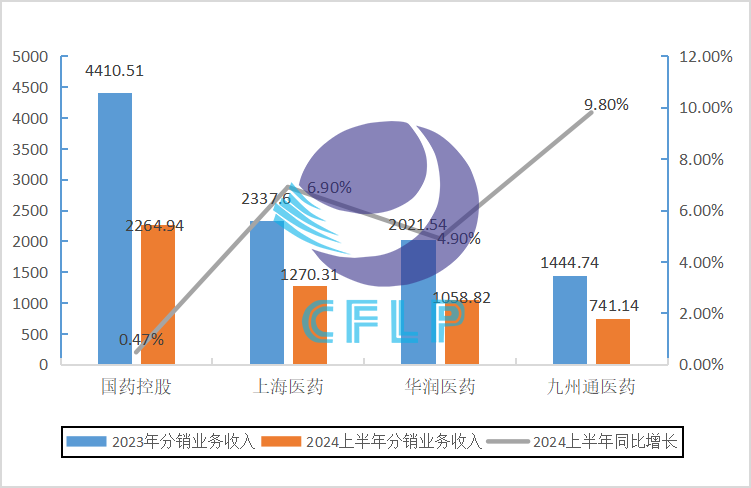

2龙头分销网络优势凸显

2024年,国家大力推进集采工作,在集采品种上强调统筹协调,重点在国家和地方两个层面开展工作,做到国家和地方互为补充,持续扩大集采覆盖面,全国性分销龙头的网络覆盖优势进一步凸显。

据企业年报,四大家企业分销业务均保持增长势头,增幅最大的为九州通医药,达9.8%;从体量看,国药控股当前分销业务收入超2200亿元,仍处于行业领先水平,上海医药、华润医药分销业务也均超1000亿元。

2024年上半年我国药商四大家药品分销业务收入及其增长率(亿元)

数据来源:企业年报

分销网络及业务具体情况如下:

国药控股 分销业务聚焦中心区域强势发展

国药控股着力聚焦核心重点区域,药品分销业务在相关市场的份额不断提升,尤其在江浙沪、华中、华北、两广等重点区域的收入占比保持较快增长,医药分销业务稳健发展,营业收入达到2264.94亿元人民币,同比增长0.47%,占集团整体收入比例为74.10%,较上年同期上升1.73个百分点。截至2024年6月底,国药控股提供的集中配送及SPD项目已覆盖28个省份,高质量医疗服务仍具备较强的增长动能。

上海医药 高效、便捷、可靠的分销网络

上海医药拥有直接网络覆盖全国25个省市、集约化和信息化程度较高的现代药品流通体系,形成高效、敏捷、智慧的现代化供应链服务渠道,拥有广阔的客户网络,同时通过工商业一体化的共享与互惠模式,服务自有制药业务推广。2024上半年实现分销业务收入1270.31亿元人民币,同比增长6.9%。

华润医药 加强产品资源下沉和多元化服务能力

华润医药落实区域发展战略,加快外延发展,进一步拓展网络布局,提升全供应链管理与服务能力,推动专业化医疗器械业务全产业链布局,不断加强一体化、智能化物流建设。医药分销网络已覆盖至全国28个省份,客户数量超21万家,其中包括二、三级医院一万余家,基层医疗机构客户近九万家。上半年实现分销业务营业收入1058.82亿元人民币,同比增长4.9%。

九州通医药 全供应链管理与服务能力提升

九州通医药拥有31座省级医药物流中心、110座区域物流中心,在全国医药市场网络的深度和广度的开发方面处于领先地位。2024上半年实现分销业务收入741.14亿元人民币,同比增长9.8%,占营业收入的96%。

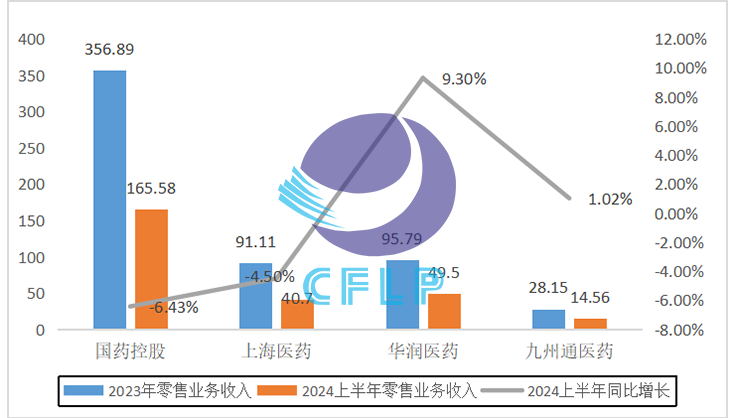

3零售板块渠道覆盖优势逐渐显现

2024年上半年,国家进一步探索定点零售药店药品价格管理,药品价格治理从院内转向院外,多渠道公开比价等监管举措相继实施,四大家零售板块辉煌不再,但国药控股以超百亿的零售业务收入依旧拔得头筹。

2024上半年,国药控股上半年实现医药零售业务收入为165.58亿元,同比下降6.43%,占营业收比例为5.42%;上海医药零售业务收入40.7亿元,同比下降4.5%;华润医药零售业务收入49.5亿元,同比增长9.3%;九州通医药新零售业务收入14.56亿元,同比增长1.02%。

2024上半年我国药商四大家医药零售业务收入及增长率(亿元)

数据来源:企业年报

除上海医药不详外,其余三大药商零售业务具体情况如下:

国药控股 渠道建设持续优化模式创新协同发展

伴随医保统筹对接和处方药外流等政策加速落地,面向医疗机构终端销售占比有所降低,零售业务占有所增长,渠道覆盖优势稳步显现。

国药控股着力提升直接面向C端客户的药学服务能力和药品可及性,专业化药房保持20%以上的高速增长,社会化药房受到个账规模缩减的影响销售收入同比下降。截至2024年6月底,零售门店总数为12366家,较2023年底合计净增257家。其中国大药房10702家,较2023年底净增186家,专业药房1664家,较2023年底净增71家。双通道药房总数已经达到1151家,较2023年底净增24家,统筹医保药房达到5764家,较2023年底净增1655家。

华润医药 DTP业务收入增速较快

2023上半年,华润医药的DTP业务实现收益约人民币32.9亿元,同比增长约19%。零售业务毛利率为6.5%,较上年同期下降1.4个百分点。截至报告期间末,华润医药共有760家自营零售药房,同比去年减少49家,其中DTP专业药店总数已达275家(包括“双通道”药店162家,同比去年增加17家),同比去年增加22家。

九州通医药 数字化赋能药店提升“C”端服务能力

九州通医药稳步推进“万店加盟”计划,加盟店规模持续扩张。截至2024年7月底,公司好药师自营及加盟药店达到24387家,其中2024年新增加盟店5499家,门店遍布全国31个省市自治区,覆盖293个地级城市、1565个区县,全国门店网络进一步完善,服务覆盖面进一步扩大。下半年,九州通医药计划冲刺提前达成30000家门店的目标。预计将服务C端会员1亿+。

4制药研发创新受到重视

研发创新是行业发展的主旋律,上海医药和华润医药研发情况如下:

上海医药 持续加大研发投入,积极布局细胞治疗新赛道

上海医药重视研发创新,保持行业领先的研发投入强度,推进产学研深度合作。2024年上半年研发投入为14.04亿元,同比增长15.26%,占工业销售额的11.03%。其中研发费用投入为11.05亿元,同比增长7.67%。截至2024年6月底,临床申请获得受理及进入后续临床研究阶段的新药管线为64项,其中创新药50项(含美国临床II期3项)。在创新药管线中,已有多项提交pre-NDA、上市申请或处于关键性研究及临床III期阶段。

同时,积极推进细胞治疗产业化布局工作,与儿童医学中心、瑞金医院、中国干细胞集团达成战略合作,共同建设细胞治疗产线,推进创新细胞治疗产品的开发与产业化,首个CAR-T产品B019已正式启动临床,后续品种的研发在有序开展中。

华润医药 视研发创新为长期发展重要驱动力

华润医药持续提升研发能力,以行业技术发展趋势和市场需求为导向,通过自主研发、投资并购、外部合作等方式,推进管线梳理和动态优化,集中优势资源,聚焦核心领域,提升研发效率和管线质量。上半年研发总支出约10.95亿元人民币,同比增长4.9%。新产品在研项目超过350个,其中新药项目近100个。

5医药物流占据行业领先地位

四大家医药物流网络建设均处于行业领先水平,各有特点和优势,除上海医药医药2023上半年物流发展情况不详外,其余三大家发展情况如下:

国药控股 推动物流一体化建设

上半年,国药控股物流一体化建设深入推进,主要项目建设取得阶段性成果。物流数字化一阶段建设完成,搭建了物流核心系统新架构,并在北上广实现了五个主要物流信息系统的上线运营。物流一体化管理方面顺利完成西三角重庆枢纽物流一体化管理。通过设备互联、系统整合等数字化能力创新,持续提升即时感知和物流跟踪能力,优化资源匹配协同,有效满足药械流通全国一体化转型趋势下的全新服务模式和需求。源自集团外第三方物流的服务收入持续增长。

华润医药 持续推进专业化物流体系建设

华润医药持续推进专业化物流体系建设,加强标准化运管管控,协同整合仓储资源,持续提升物流能力和效率。上半年,北京、广州、长沙等重点物流枢纽节点建设取得突破展,拥有物流中心超过220个,具备全温控品的存储配送能力,可满足疫苗、血液制品及特殊要求温控产品的全程管理。

九州通医药业内首家获得5A级医药物流企业九州通医药作为国内最大的民营医药商业企业,目前拥有31座省级医药物流中心、110座区域物流中心,拥有290万平方米符合国家GSP质量标准的物流中心,服务总量与效率行业领先,其中湖北、上海、广东、北京、天津、浙江6处“BC一体仓”已投入运营,湖北等24家公司物流“Bb一体化”已完成改造并投入运营,能适用于多渠道、多场景业务的供应链需求,提供仓配全链路服务。此外,九州通物流已开发直通干线及星状支线,形成4000余条配送线路,可做到多段联运,配送广覆盖。

6创新发展激发活力

四大家在创新发展方面着力点各有不同,具体情况如下:

国药控股 一体化运营深入推进数字化转型成果初现

在复杂多变的市场环境下,国药控股稳妥推进集团总部的集中式管理转型,促进各业态的专业化运作和一体化运营能力,业务管理流程不断精简,管理效率相应提升。国药控股积极加速数字化转型,运用数智创新驱动业务变革,国药控股已完成业务侧主数据的清洗和标准化,药品、器械、中药饮片、客商、用户主数据累计约5000万条,实现全域标准化数据分析,并从数据治理的组织和标准到运营及技术形成综合数据管理体系,有效利用数据分析决策能力辅助业务开展,不断赋能医药智慧供应链服务的发展创新。

上海医药 中药瑰宝禀赋卓越二次开发深耕细研

上海医药具备丰富的中药资源,旗下拥有8家主要直管中药企业,9个中药核心品牌,2024年上半年各中药企业实现工业收入合计51.92亿元。上海医药紧抓中药行业发展机遇,继续挖掘自身优势资源,以中药研究所为核心平台,开展循证医学研究,持续推进中药大品种和大品牌战略。公司中药养心氏片、冠心宁片等六大品种二次开发。同时积极推进中药集中采购工作,总计采购中药材原料1800多吨,节约采购成本约980多万元。

华润医药 创新推动高质量发展

华润医药主动服务和融入国家战略,坚持创新引领、科技赋能,加强数字化建设,激发高质量发展新活力;加快外延发展、资源整合与对外合作,优化业务布局与产品结构,积极探索产业链价值链创新发展模式,采取精益管理,协同效应贯穿研、产、销、投、管等多环节,各板块紧密合作,放大整体价值,推动公司经营业绩及核心能力稳步提升,扎实推进高质量发展。

九州通医药 逐步形成大健康综合服务平台

九州通医药以业务数字化、运营数字化、物流数智化为目标,持续加大数字化等研发投入,对公司数字化平台进行改进和迭代;上半年研发投入1.38亿元,同比增长15.74%,下半年计划投入1.72亿元。在行业内率先实施由传统的医药分销业务向数字化、平台化和互联网化的转型升级,并结合上下游客户的需求,推行“医药分销+物流配送+产品推广”的综合服务模式,取得了显著的成效;搭建了行业稀缺的“千亿级”医药供应链服务平台,逐步形成行业内具有多业态、多平台等显著特点的“批零一体化”、“BC一体化”、线上线下相结合的服务于B端和C端客户的大健康综合服务平台。

2024年上半年,药品注册审评审批标准提升、集采提质扩面、细分领域激烈竞争、创新融资门槛提升等多重因素在一定程度上阻碍了医药行业发展。下半年在人口老龄化加剧、消费升级、技术升级、全面推进“健康中国”等因素驱动下,中国医药市场有望持续扩容,四大药商也将维持平稳发展态势

来源:研究室 中物联医药物流分会